來自西南財大信託與理財研究所:二季度理財市場報告(綜合)

信託

産品發行: 近400款新品面世,收益水準上揚

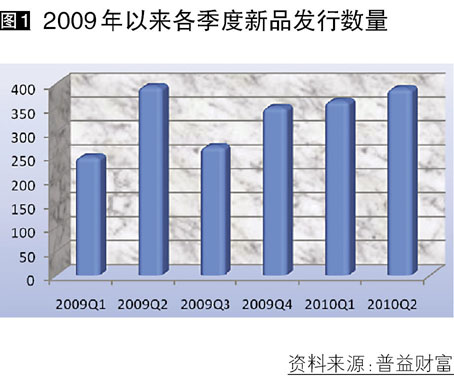

2010年第2季度(以下簡稱“本季度”)共有51家信託公司發行390款新品,同比上漲7.14%,環比下降1.02%。其中,中融信託以52款産品的發行數位列首位,緊隨其後的是外貿信託和中信信託,分別發行30款和22款。

從運用方式看,本季度股權投資、權益投資、組合運用、貸款運用、證券投資類産品的發行數量分別是76款、79款、19款、64款和119款,佔比分別為19.49%、20.26%、4.87%、16.41%、30.51%,前三種方式的産品分別較上季度增加30款、12款和6款,而後兩類産品分別減少20款和2款。本季度集合信託産品在運用方式上的一大特點是,實業投資類更側重於股權投資與權益投資,兩類産品發行量均超過貸款類,且兩者之和較上季度增加42款,貸款運用形式出現頻率降低,産品數減少20款。這與2010年初銀監會重新收緊貸款類信託業務額度,且隨著上半年實業投資類信託産品大量發行,信託公司貸款類業務餘額吃緊有關。5種方式産品參與公司數量分別為:貸款運用29家、股權投資22家、權益投資31家、證券投資21家、組合投資8家。

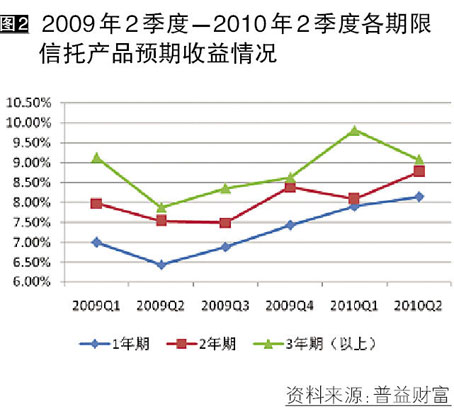

從新發産品的期限分佈看(見圖2),本季度一年期、兩年期及三年期(以上)産品佔比分別是46.53%、35.92%、17.55%。與上季度相比,一年期産品佔比繼續上升,兩年期産品佔比穩定,而三年以上期限産品佔比下滑,産品中短期限特徵明顯。預期收益率方面,本季度一年期、兩年期及三年期(以上)産品預期年收益率分別是8.14%、8.77%、9.07%,除三年期(以上)産品外,其餘期限産品收益水準均出現上揚。

陽光私募:平均虧損7.62%,結構型表現弱于非結構型

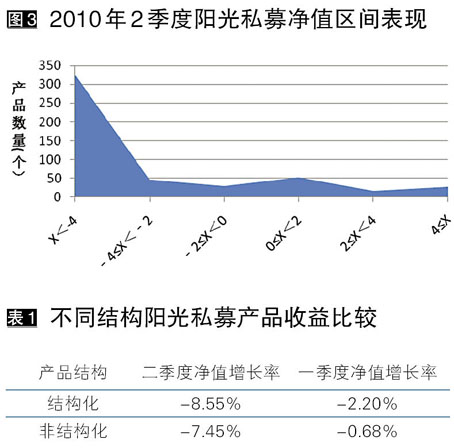

本季度滬深300指數以3349.88點開盤,收于2563.07點,跌幅為23.49%。受大盤影響,陽光私募産品凈值增長率普遍下降。普益財富監測數據顯示,2季度公佈凈值的503款陽光私募産品平均虧損7.62%,虧損幅度環比增加6.69個百分點,但整體表現遠超大盤15.87個百分點。其中共有98款産品取得正增長,佔比為19.48%,剩餘405款産品的凈值增長率均小于零。2季度凈值增長率在10%以上的産品共有8款,較上期較少6款(上期為14款),單款産品凈值增長率最高達52.24%。

從産品凈值增長率分佈區域(見圖3)可以看出,本季度陽光私募産品的收益增長區間分佈主要集中在-4%以下,産品數量佔比為65.21%,集中度較上期明顯增強。從産品結構看,結構化産品虧損8.55%,虧損幅度環比增加6.35個百分點;非結構化産品虧損7.45%,虧損幅度環比增加6.77個百分點(見表1)。

從單款産品看,華潤信託與鈞鋒投資管理諮詢(上海)有限公司合作推出的--“深國投-先鋒1號證券投資集合資金信託計劃”以52.24%的收益位居本季榜首。不過,從其公告可以發現,該産品凈值大幅上升的原因是:産品投資顧問鈞鋒投資管理諮詢公司及其關聯人王宜正在産品單位凈值跌破0.7後,于4月中旬分別放棄了3440份信託單位的信託利益,放棄的信託利益歸於信託計劃而使信託單位凈值增加至1.0000。另外,山東國信與上海澤熙投資管理有限公司合作管理的--“山東信託-澤熙瑞金1號集合資金信託計劃”本季度凈值增長率為16.55%,是先鋒1號之外凈值增長率最高的産品,領先第三位1.3個百分點。(見表2)

普益財富監測數據顯示,本季度共有28家信託公司旗下有陽光私募産品運作,但各公司管理的産品數量差距較大,其中華潤信託管理産品最多,為80款;山西信託和蘇州信託管理的産品最少,均只有1款。不過,管理産品的多寡與其管理並非呈正相關:本季度管理陽光私募産品數量位列前六的信託公司,其該類産品的平均收益均未進入前十,而陽光私募産品平均收益前十的信託公司中,僅有雲南信託和國投信託管理的産品數量超過10款。

熱點點評

監管動態

銀監會擬下發《信託公司凈資本管理辦法》

該辦法出臺的背景,一是目前銀行通過銀信合作將大量信貸資産轉到“表外”,監管層擔憂若不加控制,全年新增信貸規模將遠超預期;二是信託業以有限的資本金,管理規模過大的信託資産,風險抵禦能力不足。

銀監會叫停銀信合作業務

據悉,

商業銀行理財業務的發展促進了我國金融脫媒進程,金融脫媒的發展又不斷收窄貨幣政策的信貸傳導渠道,弱化監管部門貨幣政策效力。近年來監管層的信貸控制便在信貸類理財産品的影響下受到阻塞,這也是監管層本次叫停銀信合作業務的重要原因。不過也有消息稱,銀監會此次僅是暫停銀信合作業務,待有進一步明確政策出臺後,此類業務仍有希望重啟。

信託公司動態

平安信託擬40億元出讓中原證券股權

2008年3月,平安信託以9.6億元拍得許繼集團有限公司100%股權;2010年4月,其擬以40億元的價格出讓許繼集團持有的中原證券40%股權,平安信託將因此賺得30億元。

有分析報告認為,許繼集團持有中原證券40.63%的股權對應的價值為39.2億元至65.1億元。出讓方平安信託還表示,擬出讓的8.26億股中原證券股權可以分拆,但最低股權額度不低於1000萬股。

五礦入主 慶泰信託重生

慶泰信託的重組方為央企五礦集團,近期公司重組又有新進展。

業務動態

崑崙信託躋身銀行間債券市場 西安信託獲批進入全國銀行間同業拆借市場

繼

資産證券化新規上報國務院 或將大面積放行

據知情人士透露,2005年人民銀行和銀監會聯合下發的《信貸資産證券化試點管理辦法》或于近期修改,將取消之前幾家金融機構資産證券化試點,允許符合條件的其他機構參與此項業務,新的方案已經報至國務院待批。

目前,國內的資産證券化試點項目違約率低,但市場總量較小,市場供給持續性不強。監管層認為應促進中國金融市場資産證券化業務的進一步發展。如果國務院同意,包括外資投行、保險等一系列機構或可參與此項業務,商業銀行的參與數量也將增加。

基金

發行盤點:成立數量新高 低風險品種回暖

本季度共成立新基金50只,成立數量季度值創2009年(以下稱去年)以來新高。該數量較上個季度增加了30只,增幅達150%,同比則增加了11只,增幅為28.21%。經過今年首季度新基金成立數量的低谷後,該數據的回升實屬正常,但本季度恰逢股票市場全線下跌的行情,帶著監管層為市場輸血的意圖,新基金成立數量回升勢頭比預期強勁不少。進入三季度,股市可能進入築底企穩的階段,整體處於相對低位,是股基建倉的較好時機,所以新基金的成立數量即使較二季度回落,也該保持一定的規模。

從成立基金的類型上看,本季度共有40只股票基金(包括指數基金、QDII基金;分級基金分開計算)、2只混合基金、6只債券基金與2只貨幣市場基金成立。股票基金繼續佔據主導,但債券基金和貨幣市場基金這類低風險品種的發行成立出現了明顯的回暖。之前的兩個季度僅1只債基成立,而本季度則成立了6只,貨幣市場基金則是自2009年7月以後的首度發行。股市表現不佳,必然會使得投資者對低風險基金品種的需求增加,基金公司顯然看到了這一點。(見圖4)

新成立的基金共募集人民幣677.44億元,平均每只募集13.55億元。總規模環比增加244.36億元,增幅為56.42%,同比減少293.42億元,降幅為30.22%;平均規模環比減少8.11億元,降幅為37%,同比減少11.35億元,降幅為46%。從這樣的募集規模,特別是平均募集規模來看,基金本季度的銷售成績並不好,總規模同比增加只是因為成立數量可觀,單只基金的銷售情況較差,是2009年以來6個季度中最差的。股市行情走弱嚴重打擊了投資者的投資熱情。

從具體類型看,40只股票基金共募集人民幣451.27億元,平均每只募集11.28億元,處於2009年以來的最低位(包括11只指數基金,共募集128.93億元,平均每只募集11.72億元,5只QDII基金共募集24.48億元,平均每只募集4.90億元);2只混合基金共募集人民幣74.62億元,平均每只募集37.31億元。6只債券基金共募集人民幣129.83億元,平均每只募集21.64億元;2只貨幣市場基金共共募集人民幣21.72億元,平均每只募集10.86億元。其中,廣發內需增長混合基金共募集人民幣42.26億元,成為本季度銷售最好的基金,而嘉實價值優勢股票基金共募集人民幣39.32億元,為股票基金中銷售最好。(見表3)

表現盤點:股市表現不佳,偏股型基金受拖累

本季度是A股加速下跌的一段時間。4月中旬國務院調控房地産市場的“新國十條”出臺成為此輪下跌的直接導火索,以地産、銀行股等為首的大盤藍籌股引領跌勢,之後又經歷了漲幅過高的中小盤題材股的補跌行情。此外,新股IPO加速、大型銀行再融資、新增信貸下降等因素導致市場流動性趨緊,也成為股市下跌的一大助推器。季末收盤時,滬指已經從最高時的3181點跌至2398點,跌幅相當慘烈。國內各類偏股型基金都難以抵擋市場趨勢,大多只能獲得負收益,而債券基金、貨幣市場基金等低風險品種則在弱勢行情下展現出了抗跌性。(見圖5)

指數基金

本季度取得凈值數據的指數基金共52只,複權單位凈值平均增長率為-22.10%,該表現領先上證指數0.76個百分點,領先深證成指2.77個百分點,落後股票基金平均水準6.69個百分點,落後混合基金9.29個百分點。由於指數基金大多采用完全複製法模擬指數走勢,所以其跌幅普遍較重。本季度A股市場個股普跌,除了大盤權重股繼續大幅下挫外,中小盤股也無法再延續上個季度的逆勢上漲行情,本季紛紛補跌,只是中小板個股跌幅相對較小。因此,華夏中小板ETF得以以-15.51%收益率位列指數基金收益榜第一位,排在第2和第3位的分別是銀華道瓊斯88和國富滬深300,它們的收益率均為-19.17%。其餘49只指數基金的跌幅都超過20%。南方深成指ETF表現最差,收益率僅為-24.58%。這也符合深證成指的跌幅,該指數本季下跌了24.87%,位列各主要股指跌幅之首。

股票基金

截至

混合基金

不含混合型QDII基金, 本季度獲得可比凈值數據的開放式混合基金共158只,複權單位凈值平均增長率為-12.81%,分別領先同期股票基金和大盤2.60和10.05個百分點。此158只混合基金中僅銀華保本增值1只獲得正收益。銀華保本增值以0.06%的收益率獲得本季度混合基金收益冠軍,該表現分別超過大盤、股票基金平均水準、混合基金平均水準22.92、15.47和12.87個百分點。作為一隻保本基金,其本身的投資策略就偏于保守穩健,從今年一季報數據來看,其股票持倉接近於“

債券基金

本季度取得可比凈值數據的開放式債券基金共125只,複權單位凈值平均增長率為-0.36%。該表現落後交易所國債指數1.42個百分點,落後交易所企債指數2.69個百分點,跑贏除貨幣市場基金外的所有類型基金,也戰勝了上證指數和深證成指。股市表現慘澹,債基在此時展現了其抗跌性。此125只債券基金中有51只獲得正收益,其中14只戰勝交易所國債指數,5只戰勝交易所企債指數,125只全部戰勝股票基金和混合基金同期平均表現。招商安泰債券A以2.85%的收益率獲得本期債基收益冠軍,招商安泰債券B和東方穩健回報分別以2.71%和2.67%的收益率緊隨其後。債基中最為激進的國投瑞銀融華債券因其一向較高的股票持倉而遭遇較大損失,收益率為-5.87%,排在本季債基收益榜最後一名。

貨幣市場基金

本季度獲得數據的貨幣市場基金共61只,平均收益率為0.4017%。其中,寶盈貨幣B以0.6195%的收益率獲得貨幣市場基金收益冠軍,天治天得利貨幣和寶盈貨幣A分別以0.6195%和0.5742%的收益率排在第2和第3位;而華泰柏瑞貨幣A以0.1859%的收益率蟬聯了倒數第一。考察收益榜首尾兩隻基金的債券資産配置,主要區別在於,寶盈貨幣著重投資了非金融企業短期融資券,而華泰柏瑞貨幣則重倉央行票據,前者債券資産的風險收益水準高於後者。

QDII基金

本季度獲得可比凈值數據的QDII基金共9只,複權單位凈值平均增長率為-8.92%,該表現優於國內開放式股票基金和混合基金,也跑贏國內相關股指。上季度還有上佳表現的海外股市在本季度也出現不同程度的下跌(除南韓股市外),歐元區主權債務危機打擊了市場信心,投資者擔心這場危機會影響全球經濟復蘇的進程。整體來看,港股跌幅相對較小,歐美股指屬重災區。因此,著重配置港股的嘉實海外、華夏全球、華寶興業海外表現相對較好,位居收益榜前三,收益率分別為-6.07%、-6.38%、-8.19%。重倉配置其他地區股票的海富通海外精選排在倒數第一,收益率為-11.37%。(見圖6)

封閉式基金

本季度獲得可比數據的封閉式基金共36只,複權單位凈值平均增長率為-9.29%,該表現領先於開放式股票基金、開放式混合基金、開放式指數基金和大盤。36只封基中有多達4只獲得正收益。分級基金中的穩健型類別有較好表現,瑞福優先以高達9.60%的收益率成為本季國內最賺錢的基金,長盛同慶A也獲得了1.33%的正收益,另外,債券型封基富國天豐和相對保守的基金通乾也分別獲得2.17%和0.95%的收益率。分級基金中具備較高杠桿的進取型類別表現不佳,瑞福進取、長盛同慶B、瑞和遠見位居封基收益榜倒數前三位,收益率分別為-35.52%、-29.23%、-22.40%。(分級基金凈值都為估算值)

熱點點評:首只指數型QDII基金髮行

國泰納斯達克100指數型QDII基金于

保險

壽險業務下滑,財險業務持續增長

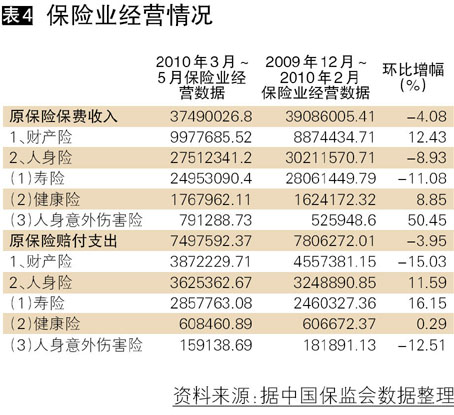

因壽險業務有所下滑,2010年3月~5月(截稿時官方數據僅更新至2010年5月,因此選取2010年3月~5月這三個月作為一個統計季度)保險業保費收入較上一個季度小幅下降4.08%,但較上年同期增幅超三成。然而,意外傷害保險顯示出高速增長,環比增幅高達50.45%,同比增幅25.95%。(見表4)

中資財險公司市場份額略微擴大

2010年3月至2010年5月,財險公司原保險保費總收入為1034.50億元,相比2009年同期增幅為32.97%,較上一個季度增長13.46%%。本報告統計的52家財險公司中,共8家公司保費收入同比有所下滑,另外44家公司則實現了增長。中資財險公司佔據絕大部分市場份額。中資財險公司總保費收入為1023.55億元,佔全部財險公司保費總收入的98.94%,市場份額較上一個季度略微擴大,而外資財險公司市場份額略高於1%。其中,人保財險、平安財險、太保財險繼續穩居前三甲,三者保費收入之和佔總額的65.49%。排名第四的中華聯合追趕趨勢明顯,其保費收入較上一個季度增幅高達53.80%。外資財險公司中,僅美亞財險、三井住友、東京海上保險的保費收入過億,其餘外資財險公司仍停留在千萬和百萬級別。

■ 作者:毛恩知(西南財經大學信託與理財研究所)

- 附件下載:

- b4.jpg