2010年1-7月國際黃金市場回顧與展望

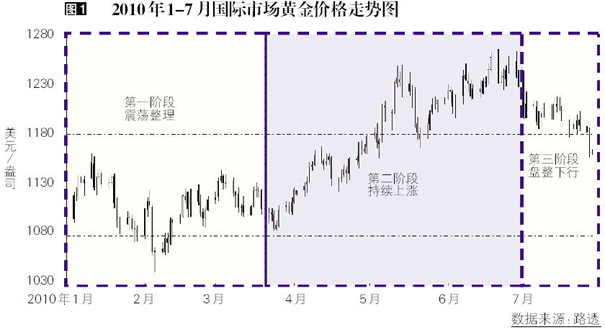

編者按:2010年1-7月國際黃金市場行情總體為上升趨勢。1月-3月下旬,金價在1100美元附近盤整;3月下旬-6月末,金價持續上漲;7月份金價震蕩下行。世界經濟在歐洲債務危機的影響下,復蘇放緩但整體預期較為正面;人民幣匯改、歐元升值和美元貶值等因素或給金價帶來支撐;同時黃金下半年預期需求旺盛。這些因素錯綜複雜,多空均有,可能影響金價在盤整中繼續下行。

2010年1-7月國際黃金現貨市場價格走勢回顧

國際黃金現貨市場年初開于1096.25美元/盎司,截至

第一階段:1月-3月下旬,金價在1100美元附近盤整

這段時間,金價影響因素呈現出較為複雜的情況,表現在價格走勢上為上下劇烈波動形態。歐元區債務問題較為突出的時候,金價上漲多是由於市場避險資金入場引發。但是歐債問題緩和的時候,金價有時會跟隨歐元走勢。1-3月份有兩次突發政治事件對金價影響較大。

第二階段:3月下旬-6月末,金價持續上漲

從3月下旬開始,黃金價格開始啟動,在

從持有倉位和購買意向來看,市場對黃金價格的前景依然看好。SPDR Gold Trust從3月下旬開始持續增倉,截至

金價的幾次上漲,依然與歐債問題緊密相關,間有技術因素影響。金價的幾次下跌則有其突然性,當然也有技術因素影響。此階段另一個值得關注的時間是人民幣匯改後大幅升值,之後金價稍作整理後大幅下挫。原因在於人民幣匯改對其他風險資産為利好消息。

第三階段:7月份金價震蕩下行

進入7月份,金價進入震蕩下行趨勢。先後三次下檔整理,在1200和1190兩個價位分別整理約兩周和一週時間,後又下挫至1160附近,仍然顯示出整理趨勢。由於美國經濟數據走弱,市場擔憂美國市場,帶動歐元兌美元上揚。金價從

世界主要經濟體發展概況

2010年上半年,主權債務危機成為拖累世界經濟復蘇的主要原因。繼迪拜、希臘出現債務危機之後,西班牙、匈牙利也被認為可能出現希臘式的債務問題。除了上述國家,日本、愛爾蘭等國家也廣受關注。主權債務危機愈演愈烈,信用評級機構也紛紛下調相關國家的信用評級。世界經濟復蘇受到債務危機的嚴重影響。

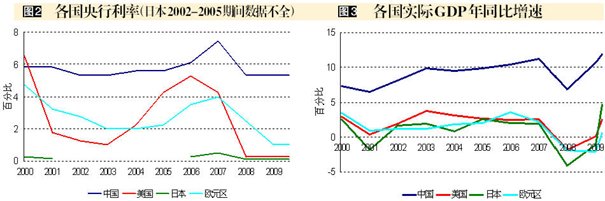

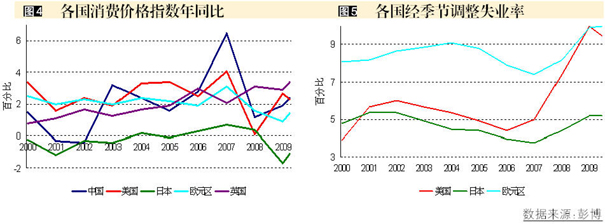

從各項經濟指標來看,世界經濟在2010年基本趨於穩定。各國在經濟危機爆發之後的寬鬆貨幣政策基本沒有結束(見圖 2),基本確定了刺激措施退出尚早的基調;各國GDP增速從2008年以來繼續上升(見圖 3),經濟勢頭良好;消費者價格指數也大都向好(見圖 4),失業率也基本結束了攀升態勢(見圖 5),開始出現穩定跡象。總體上,在債務危機的影響下,世界經濟復蘇雖有所放緩,但整體趨於穩定。

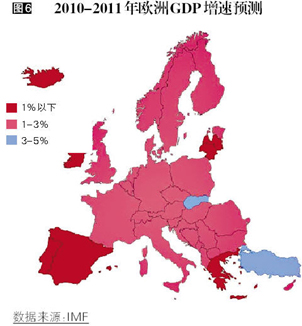

歐洲:債務危機尚未結束,壓力測試作用有限

歐洲是主權債務危機的重災區。歐盟內部一些國家依靠舉債來支撐高額的福利支出,債務沉重。在債務危機的影響下,歐洲經濟復蘇被迫放緩。歐洲國家採取嚴厲的財政緊縮措施,阻礙了經濟增長。歐盟2010年一季度GDP為2.26萬億歐元,當前赤字佔GDP的比重為6.3%。今年一季度歐盟經濟同比增長0.6%,很大程度上依靠政府消費增長2.7%。歐洲經濟前景黯淡(見圖 6)。

歐元區近期進行的銀行壓力測試結果優於預期,但市場認為這個結果未考慮國家違約風險,以及未對持有到期債務進行重估,所以結果的代表性有限。這使歐元近得期又開始寬幅震蕩,顯示出投資者的搖擺情緒。可見銀行壓力測試的結果作用有限,歐元區問題仍然迷霧重重。

美國:實體經濟恢復緩慢,經濟復蘇有所趨緩

2009財年美國財政赤字1.41萬億美元,佔GDP 9.9%。白宮預測,2010財年政府預算赤字將達1.56萬億美元,佔GDP 10.6%。為增加就業,降低失業率,美國政府仍需要通過擴大財政支出來實現,已通過的9000多億美元的醫改法案,更使融資壓力激增。美國公共債務餘額及其佔GDP的比例快速上升。截至

亞洲:日本債臺高築,中國發展強勁

截至2009財年年底,日本政府國債總額已增至882萬億日元,再創歷史新高,債務已達GDP的190%。日本稅收能力明顯萎縮。2010財年,日本有史以來第一次年度借債規模(44.3萬億日元)超過稅收(37.4萬億日元)。儘管低利率使得日本財政籌資成本較低,但高基數已經使得還本付息壓力極其沉重。日本需要通過加速發債才能避免違約。日本新首相菅直人表示,日本財政的惡化狀況,已經瀕臨希臘式的危機。依靠強勁的投資,中國經濟在2009年二季度強勢反彈,全年增速為8.7%。今年一季度GDP增速達到11.9%的高點,經濟繼續回升向好。預計今年全年走勢“前高後低”,但保持8%以上基本無憂。

黃金供需分析

2010年1季度世界黃金供給減少24%,同比從1250噸減少到949噸。舊金回收活動較去年顯著下降,官方售金也在生産商解除套保的情況下受到限制。礦産金是唯一同比保持增長的供給來源。黃金需求方面,增長主要集中在首飾和工業領域,同時可確認的投資同比下降69%,因為去年同期特別強勁(見表 1)。

總供給

央行售金

2010年歐洲各大央行黃金凈出售基本停止。從歐盟央行售金協議III(CBGA3)開始執行到2010年3月底的期間內,歐洲各國央行累計售金1.6噸,主要是德國出售了少量金幣所致。GBGA3規定,至2014年的5年內央行售金限額在400噸/年。俄羅斯繼續施行其購金計劃,共累計購買8.2噸黃金,使其黃金儲備總額達到645.5噸,佔外匯儲備總額的5.1%。委內瑞拉央行行長表示今年將購買20噸國內黃金,預計佔該國年産量的一半以上。IMF于去年宣佈計劃出售403噸黃金,表示希望售金在場外達成交易,目前已達成3筆場外交易,包括向印度央行出售200噸黃金、向斯里蘭卡央行出售10噸黃金及向模里西斯央行出售2噸黃金。

礦産金

截止到今年一季度,礦産金同比增長5%,達到611噸。值得注意的是,規模較大的金礦有顯著的減産,包括印度尼西亞的Grasberg金礦,減産25%。金礦産量有所增長的地區是拉丁美洲和非洲。拉丁美洲巴裏克黃金公司Valedero礦場、非洲塞內加爾的Sabodala金礦、坦尚尼亞的Buzwagi礦場、迦納金礦産量保持增長。儘管增長率因第一季度惡劣天氣的影響而放緩,中國金礦産量也保持上揚。

生産商解除套保

礦商第一季度解除套保量較去年第四季度大幅減少。英美黃金阿散蒂公司繼續降低對衝頭寸,並表示將加速清算對衝頭寸的願望。該公司第一季度減少對衝頭寸35萬盎司,使得目前該公司截至3月底的遠期銷售量在355萬盎司。該公司計劃在年底前進一步減少28萬盎司的對衝頭寸,並表示未來大比例新增對衝頭寸的可能將很小。

舊金回收

第一季度舊金回收活動較去年同期創紀錄的水準大幅回落,下降43%,至343噸。大部分由於主要市場對金價進一步走升的預期強烈,特別是印度市場,消費者更願意等待金價上升預期實質化後再出售持有的舊金。舊金回收活動同時還受到準市場舊金供應量在2009年大幅上升後清空絕大部分庫存所導致後繼缺乏的影響。西方市場的景象則些微不同,受價格上升和對未來消費者間舊金回收潛力可能上升的理解,舊金回收活動繼續出現穩步增長。

總需求

珠寶首飾

2010年一季度,全球珠寶首飾需求增長迅速,比2009年同期疲弱的需求增長了43%,達到407.7噸。表現較好的市場是印度,其黃金飾品需求猛增291%至147.5噸,其在2009年一季度的消費量只有37.7噸。其他市場表現則各有不同,金飾品需求增幅總體在11%,從291.6噸增加到323.3噸。按照印度本地貨幣計算,一季度金飾需求為2410億盧比,比2009年一季度增加339%。

工業和牙科用金

工業和牙科需求呈現逐步恢復的情形,相比2009年一季度有較大增長,漲幅為31%,達到103.2噸。這部分需求主要來自於電子工業,用金需求猛增40%,達到69.9噸。日本在電子工業中的需求最多,增長了60%;美國電子工業用金年化需求增長率為50%。除此之外,幾乎所有市場的用金需求也都因為對全球經濟復蘇持樂觀態度,用金需求增長率都達到了兩位數。

有27%的需求增長來自於其他工業用金和裝飾用金,需求達到20.3噸。主要由印度産生,其用金需求為2009年一季度的三倍,部分原因為印度盧比今年持續走強。人造首飾電鍍用金也有增長。

紀念金條與金幣

希臘債務危機以及可能蔓延至歐美國家的擔憂,激勵著投資者大量買入金幣和金條。在美國,因為擔心歐元區危機蔓延至美國,鷹洋金幣銷量大幅上升。美國鑄幣局報告,

凈零售投資

西方市場凈零售投資相對較弱,但是這種相對弱勢的投資需求在歐洲和美國仍然處於溫和增長狀態。非西方市場中投資需求較大的是印度,其零售投資需求從2009年一季度的凈減少13.5噸增加到2010年一季度的46噸。2005-2008年四年一季度平均需求為42.4噸,與此相比,2010年一季度需求要高出9%。投資需求季度變化為減少29%,主要為價格上升所致。大中華地區零售投資需求增長較快,其中中國大陸一季度為26.8噸,同比增加57%。

ETF及其等價産品

投資方面,可統計的投資需求一季度達到186.3噸,下降了69%,這與2009年投資需求非常高漲不無關係。投資需求的下降主要是由於ETF投資需求下降所致。黃金ETF投資需求在2009年一季度為465.1噸,到2010年一季度只有3.8噸。由於2009年一季度投資需求非常旺盛,西方投資者很多都涌向ETF市場需求避險,尋求在雷曼事件後全球經濟衰退中為資産保值。儘管第一季度ETF持倉停止增長,但第二季度開始大幅上升。歐洲的黃金投資需求格外強勁,尤其是德國和瑞士。這主要是因為歐元區公債水準以及歐洲央行宣佈1萬億美元援助計劃令人擔憂。

2010年下半年黃金市場展望

黃金市場在2010年受到主權債務危機的影響較大,下半年金價走向同樣會與債務危機密切相關。由於歐洲主權債務危機拖累經濟復蘇,債務危機真正化解需要時間。在年內,歐債危機還會繼續下去。在歐洲債務危機的影響下,資金避險投資需求可能會給金價帶來支撐。但是隨著歐洲債務危機陰雲慢慢消散,這種支撐作用可能慢慢減小。由於世界經濟復蘇仍然脆弱,各國實施的量化寬鬆貨幣政策給市場帶來充足的流動性,這種流動性會給金價形成支撐。但是這種量化寬鬆的貨幣政策正在被市場消化,後期對金價的影響尚未可知。美元貶值黃金預期旺盛的黃金需求,可能在下半年給金價帶來一些支撐。今年金價衝高後,兩次衝擊1260阻力未能突破。由於近期影響黃金價格的幾個因素多空均有,市場對金價的方向尚不明確,於是造成金價在7月開始後就一直處於盤整下行的通道中。

歐洲銀行壓力測試作用有限,主權債務危機尚未結束

歐洲主權債務危機使得歐洲經濟復蘇被迫放緩,主權債務違約概率上升,影響到銀行體系的安全性。歐洲銀行業的流動性受到威脅,將增加銀行業的壞賬損失,加劇信貸緊縮,抬高居民和企業的融資成本。歐洲銀行業監管委員會公佈的針對整個歐洲銀行業的“壓力測試”結果樂觀,但由於假設情景較為寬鬆、銀行達標要求較低等原因,此次壓力測試的公信力值得懷疑,難以有效提振市場對歐洲銀行業的信心,在中長期也難以對歐元形成穩定支撐。歐洲主權債務危機尚未結束。

歐洲主權債務危機可能蔓延至英國或匈牙利等中東歐二線國家。英國的財政和經濟問題嚴重,使英鎊步歐元的後塵,從金融和出口渠道衝擊中東歐的經濟,加劇中東歐國家的主權債務風險。歐債危機的反覆和蔓延,可能增強投資者避險意識,未來一段時間市場動蕩仍會持續。傳統上作為避險首選的黃金,隨著歐洲債務危機的變化受到市場的影響也會很大,波動可能加劇。

需求旺盛,黃金價格仍有支撐

世界黃金協會預計,受印度和中國首飾需求以及歐美投資需求增長的推動,2010年黃金需求有望表現強勁。金融危機後高漲的公共債務水準導致美國和歐洲經濟復蘇脆弱。所以,黃金作為一種流動性高、可靠的資産,同時具備了穩定和保值的作用,對投資者吸引力很大。如果2010年下半年西方國家加快經濟復蘇速度,歐美的首飾需求也將反彈。首飾需求保證了中國第一季度黃金需求增長仍然很快,同時印度金價大漲也沒能妨礙首飾需求反彈。中東和土耳其第一季度同比增長,土耳其自從2008年第三季度後陷入了漫長的低迷期,如今可能開始復蘇。土耳其消費者非常推崇黃金,但受阻于偏高的金價,正在等待夏天淡季再出手。所以總體上看,下半年黃金需求表現可能會較好,對金價會有一些支撐作用。

人民幣匯改、歐元升值和美元貶值的影響

隨著歐元近期對美元升值,人民幣匯改後也呈現升值形態,美元從6月開始持續貶值。這同樣對金價形成支撐。

歐元近期也呈現強勁升值態勢。自6月初從1.19下方開始發力後,近兩個月來持續走高,連續衝破1.2、1.3兩個關鍵點位,這與歐洲問題的逐步緩和密不可分。如果這種情況持續下去,美元貶值壓力則會更大。

從以往市場走勢來看,雖然偶爾黃金價格走勢會脫離其他資産走勢,大多數時間黃金價格和美元指數呈現負相關形態。如果美元貶值的壓力繼續存在,對金價會形成支撐。

世界經濟復蘇放緩,金價下行壓力仍在

金融危機爆發以來,在大規模刺激政策的作用下,全球經濟擺脫衰退,逐漸走上復蘇的道路。但大規模的刺激政策,可能只是一時的經濟興奮劑,藥力過後才更加顯示出經濟的疲態;刺激政策埋藏了各國主權債務危機的隱患,這為全球經濟復蘇的進程蒙上一層陰影。高企的失業率,鉅額的財政赤字,愈演愈烈的歐洲主權債務危機,銀行信貸對經濟的支撐依然較弱,私人投資仍然低迷,貿易保護主義也有所抬頭。

同時,歐洲主權債務危機可能在相當長的時間內對全球經濟復蘇帶來衝擊,各國擴張貨幣政策的退出會更加謹慎,世界主要經濟體的加息動力料將下降。美國赤字飆升,融資壓力激增,經濟復蘇趨緩,就業恢復仍需時日;經濟復蘇脆弱,通脹壓力在減小,美聯儲在年內加息的動機不強。歐日經濟的復蘇還將依賴刺激政策,加息應不會早于美國。

綜上所述,世界經濟總體上處於緩慢復蘇的階段,各國政策整體上還是偏向於保持充足的流動性來支撐市場的繁榮。所以下半年經濟應該會在復蘇的道路上繼續前進,只是復蘇的速度會放緩。但是在這個復蘇的關鍵時期,市場的信心仍然不穩定,甚至有聲音認為經濟復蘇壓力還是很大。在這种經濟前景不明朗的情況下,美元貶值和需求旺盛雖然給金價帶來支撐,但其中又參雜著歐洲債務危機的不確定性,金價前景並不樂觀,市場仍然需要明確的方向指引,但是金價下檔壓力要大於上行動力,整體上可能先走出盤整態勢。三季度7月份金價基本上在1200附近盤整,月底連續下檔到1190、1160附近盤整,已經進入盤整趨勢。如果三季度世界經濟復蘇能夠更加穩健,金價壓力可能更大。整體上三季度可能呈現盤整下行的態勢,四季度可能有繼續下跌的可能。

■ 建行金融市場部代客利率交易團隊緱建晨

- 附件下載:

- 3-b.jpg